- 文章正文

- 我要评论(0)

美债收益率倒挂不止 美联储官员表态:降息?想多了

来源: 华尔街见闻 2019-03-28 15:53美债收益率倒挂不止 美联储官员相继表态:降息?想多了

进入本周以来,随着3个月和10年期美债收益率曲线自2007年8月以来首次倒挂,市场对全球经济健康程度、特别是美国经济即将陷入衰退感到担忧,讨论热点开始转为“美联储降息”。

华尔街见闻曾提到,被美国总统特朗普看好、可能被提名为美联储理事的摩尔(Stephen Moore)周二表示,美联储应该立即降息50个基点,因为去年9月和12月坚持加息都犯错了。

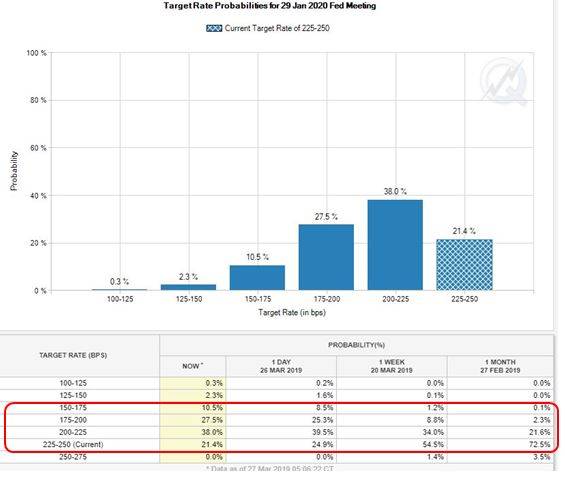

这是目前最可能影响美联储的人,对降息发表的最明确呼吁。据芝加哥商交所CME,联邦基金利率期货市场认为,今年9月FOMC会议上至少降息一次的可能性高达42%、利率不变的概率还不到50%。整体来说,期货交易员预期今年会降息一次,2020年1月再降息一次的概率接近40%。

但不止一位美联储官员驳斥“应立即降息”的说法。最新的发言来自2020年FOMC票委、美国达拉斯联储主席Robert Kaplan。他在接受《华尔街日报》采访时表示,美联储现在考虑降息还为时过早,而且不认为市场对加息已经结束、必定迎来降息的预期一定正确:

展开剩余84%

“在考虑是否要降息之前,我必须先看到美债收益率曲线倒挂的幅度更大或者倒挂时间更久。倒挂更久指的是几个月,而不是几周,现在我们还没到那一步,不需要为降息下结论。

我会很小心,不会对市场传递出的信号过度解读或者过度反应,因为市场的观点往往马上就能完全反转过来。现在还太早来判断投资者是否正确。”

这一观点与2021年有FOMC投票权的旧金山联储主席Mary Daly相仿。她在周二发言称,没有被收益率曲线倒挂“吓坏”,希望美国商业和消费者也不要被倒挂吓到:

“目前有太多因素在驱动长端利率走低,而且这些因素基本跟美国经济健康程度没关系,尽管过去短期利率升破长期利率可以预测经济衰退,但现在这个指示作用可能失效了。”

此外,本周一,今年有FOMC投票权的圣路易斯联储主席James Bullard也表示,收益率曲线倒挂“令人轻度担忧”,希望这是暂时的,如果持续了几天,才会向美国经济发出悲观的信号。

本周二,2020年有FOMC投票权的费城联储主席Patrick Harker称,不认为美联储本轮加息周期已经终结。尽管美国经济前景面临风险,“今年最多加息一次和2020年加息一次”还是合适的,美联储还差一次或者两次加息才达到中性利率。

不过今年票委、芝加哥联储主席Charles Evans一边认为,对于收益率曲线出现轻度倒挂,市场存在大量误读; 一边也不排除美联储确实存在近期降息的可能,前提是:如果经济增速恶化的情况超出了美联储官员的预期,降息也许势在必行。

他列举了“美联储采取保险政策来帮助避免经济衰退”的一个案例。在1997年末,尽管很多人预期需要加息多次,美联储还是保持了谨慎的观望状态,与目前状况听起来很像。随后国际面临经济危机,在1998年下旬,美联储两个月里降息三次,实现美国经济软着陆,也许这次会重演历史。

前美联储主席耶伦本周也曾指出降息可能。她认为,美债收益率倒挂并不意味着经济将出现衰退,而是意味着美联储需要在未来的某个时间点进行降息。其认为市场真正需要担心的是,在未来相当长的一段时间里,各国央行没有足够的工具来应对金融危机。

至于Kaplan为何认为降息还不是必选项?他表示,希望看到未来几个月的经济数据,再推测美联储的下一步行动。1月的数据中包含了美国政府临时停摆带来的诸多噪音,“我不认为看到第二季度经济数据前会有任何行动。”

同时,他也不认为美联储已经加息至“远远超过中性利率”的水平。尽管他“怀疑现在是否仍能称为宽松的货币政策”,但也怀疑是否处在一个限制经济增长的状态。就算美联储真的“错误”加息到超过了中性利率,幅度也很轻微,因此也不存在马上降息的紧迫感。

但不止一位美联储官员驳斥“应立即降息”的说法。最新的发言来自2020年FOMC票委、美国达拉斯联储主席Robert Kaplan。他在接受《华尔街日报》采访时表示,美联储现在考虑降息还为时过早,而且不认为市场对加息已经结束、必定迎来降息的预期一定正确:

“在考虑是否要降息之前,我必须先看到美债收益率曲线倒挂的幅度更大或者倒挂时间更久。倒挂更久指的是几个月,而不是几周,现在我们还没到那一步,不需要为降息下结论。

我会很小心,不会对市场传递出的信号过度解读或者过度反应,因为市场的观点往往马上就能完全反转过来。现在还太早来判断投资者是否正确。”

这一观点与2021年有FOMC投票权的旧金山联储主席Mary Daly相仿。她在周二发言称,没有被收益率曲线倒挂“吓坏”,希望美国商业和消费者也不要被倒挂吓到:

“目前有太多因素在驱动长端利率走低,而且这些因素基本跟美国经济健康程度没关系,尽管过去短期利率升破长期利率可以预测经济衰退,但现在这个指示作用可能失效了。”

此外,本周一,今年有FOMC投票权的圣路易斯联储主席James Bullard也表示,收益率曲线倒挂“令人轻度担忧”,希望这是暂时的,如果持续了几天,才会向美国经济发出悲观的信号。

本周二,2020年有FOMC投票权的费城联储主席Patrick Harker称,不认为美联储本轮加息周期已经终结。尽管美国经济前景面临风险,“今年最多加息一次和2020年加息一次”还是合适的,美联储还差一次或者两次加息才达到中性利率。

不过今年票委、芝加哥联储主席Charles Evans一边认为,对于收益率曲线出现轻度倒挂,市场存在大量误读; 一边也不排除美联储确实存在近期降息的可能,前提是:如果经济增速恶化的情况超出了美联储官员的预期,降息也许势在必行。

他列举了“美联储采取保险政策来帮助避免经济衰退”的一个案例。在1997年末,尽管很多人预期需要加息多次,美联储还是保持了谨慎的观望状态,与目前状况听起来很像。随后国际面临经济危机,在1998年下旬,美联储两个月里降息三次,实现美国经济软着陆,也许这次会重演历史。

前美联储主席耶伦本周也曾指出降息可能。她认为,美债收益率倒挂并不意味着经济将出现衰退,而是意味着美联储需要在未来的某个时间点进行降息。其认为市场真正需要担心的是,在未来相当长的一段时间里,各国央行没有足够的工具来应对金融危机。

至于Kaplan为何认为降息还不是必选项?他表示,希望看到未来几个月的经济数据,再推测美联储的下一步行动。1月的数据中包含了美国政府临时停摆带来的诸多噪音,“我不认为看到第二季度经济数据前会有任何行动。”

同时,他也不认为美联储已经加息至“远远超过中性利率”的水平。尽管他“怀疑现在是否仍能称为宽松的货币政策”,但也怀疑是否处在一个限制经济增长的状态。就算美联储真的“错误”加息到超过了中性利率,幅度也很轻微,因此也不存在马上降息的紧迫感。

来源:华尔街见闻

[责任编辑:CX真]

- 德拉吉强调鸽派立场 10年期美债收益率创15个月新低 (2019-03-28)

- 美联储加息按下暂停键 中国降准降成本在路上 (2019-03-22)

- 美联储一路放鸽加息路已堵!白银TD瞅准时机上探3630 (2019-03-21)

- 美联储议息严重偏鸽 黄金将持续上涨 (2019-03-21)

- 美联储暗示今年不加息美元走弱 人民币应声升破6.67 (2019-03-21)

- 美联储维持利率不变 (2019-03-21)

- 美联储决议恐助金价进一步走高?专家:黄金前景分析 (2019-03-20)

- 黄金静待今晚美联储决议指引 (2019-03-20)

已有0条评论

新浪微博

新浪微博 腾讯微博

腾讯微博 百度搜藏

百度搜藏 人人网

人人网

QQ空间

QQ空间 开心网

开心网 豆瓣网

豆瓣网